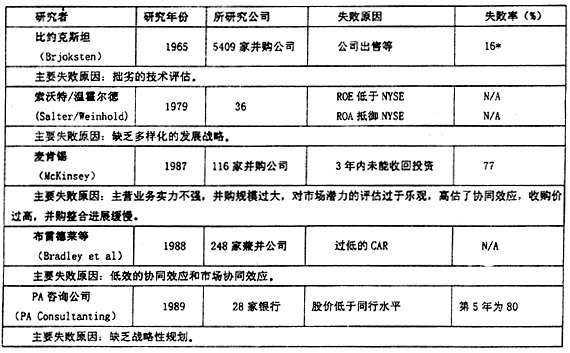

企业并购作为优化资源配置手段,在西方国家由来已久。在刚刚走向市场经济的中国,也由于经济体制改革的深化、产业结构的调整、国际竞争的加剧等多方面的原因,企业并购发展成为企业资产重组和资源重新配置的重要方式。然而,近几十年来国内外的并购实践与实证研究表明,并购失败的可能性要大于成功的可能性;并购的价值创造源于后期的整合工作,并购后整合是决定并购成败的关键因素。本文将首先对有关并购绩效与并购失败一般原因的研究作一介绍,其次对中国企业并购失败的原因进行初步的探讨。 一、相关研究回顾 (一)关于并购绩效评价的研究 在过去30年的多项研究中,专家们发现并购对公司股价的短期影响是积极的,特别是对于被并购企业的股东而言。根据麦肯锡咨询公司1988年调查显示,被并购公司的股东是并购活动的最大赢家,他们在友好并购中平均可得到20%的股票溢价,而在敌意收购中获利可高达30%以上,相比之下收购方的股东收益近乎于零。(注:转引自邱明:“关于提高并购成功率的思考”,《管理世界》,2002年第9期。) 然而股东能否最终收益,还需借助于对并购后公司业绩的中长期研究。这正是战略管理学者们关注的焦点。波特(Porter)说:“市场短期的反应是一种很不完善的衡量多元化长期成果的方法,任何一个自重的企业领导都不会用这种方法来判断战略的优劣。”(注:转引自程兆谦,徐金发:“被购并企业高层经理去留的理论探讨与实证分析”,《外国经济与管理》,2001年第5期。)可见他们关注的是并购对企业业绩的中长期影响。 Porter(1987)和Young(1981)的研究表明,并购的失败率很高,将近50%的并购对于被收购方经理而言是不成功的。Ravenscraft和Scherer(1989)的研究也表明了这一点。他们发现,平均来说,被收购公司的利润实际上在并购后下降了。(注:Deepak K.Datta,1991,Organizational fit and acquisition performance:effects of post-acquisition integration,Strategic Management Journal 5,pp281~297.)Hogarty总结道:“并购可以看作是一个零和的、充满风险的游戏,这是一种对冒险家很有吸引力的投资形式。”(注:转引自程兆谦:“购并中价值创造的三个基本问题”,《经济管理》,2001年第18期。)KPMG,Mercer,Coopers & Lybrand等咨询公司和研究机构从1987年开始的全球调查也得出了令人不安的相似结论——今天,大约一半的并购是失败的。(注:N.Hubbard and P.D.Vivian,if you Can’t integrate,don’t merge:addressing the human factor,the Focus online,http://www.ezifocus.com.) 莫克斯(1977)认为,在50~60年代,并购对核心竞争力有负面影响。豪斯可桑和黑特(1994)指出,总体上讲,因管理成本的提高,并购对企业的绩效产生负面的影响;同时,他们也认为,如果收购能促进企业的创新,相关收购(related acquisitions)会对企业的绩效产生正向的作用。哥特·贝斯特和约翰·哈哥多(Geert Duysters,John Hagedoorn,2000)的研究表明,在并购中,处于主动地位者能获得正向的经济效果。原因是经过并购,他们补充了自己现有的核心竞争力。他们也指出,通过并购和战略性技术联盟从外部获得竞争力(competence)来改善能力(capability),并不是一件容易做成的事情。(注:转引自张秀萍,王凤彬:“跳出‘哈默圈子’——关于核心竞争力研究的回顾”,《内蒙古财经学院学报》,2002年第3期。) (二)关于并购失败一般原因的研究 许多研究表明,从并购后的长期经营绩效来看,大多数的并购公司均以某种形式的失败而告终。学者们的不同研究对于失败的定义是不一样的,并给出了影响并购绩效的关键因素,亚里山德拉·里德·拉杰科斯将并购失败的原因汇总成表1: 表1 并购失败原因一览表(注:[美]亚里山德拉·里德·拉杰科斯:《并购的艺术:整合》,中国财政经济出版社,2001年7月第1版,12~13页。)

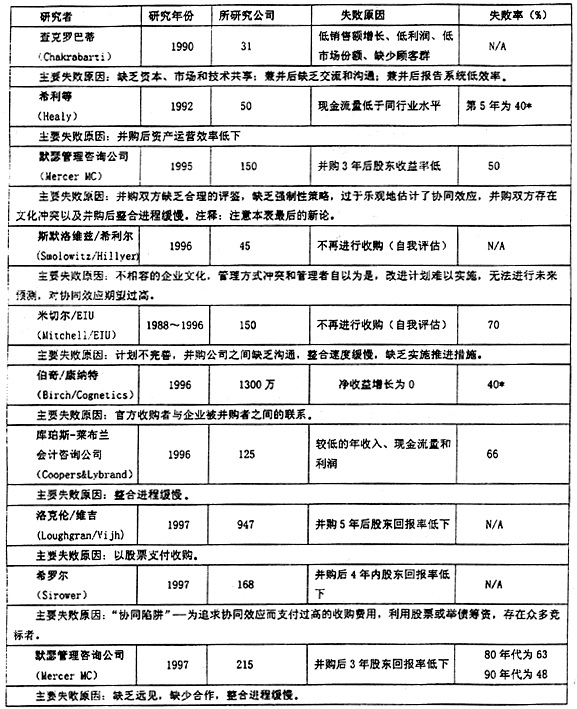

表1(续)

*按照上表研究,失败率低于50%表明所研究的大部分兼并公司与其同行相比是比较成功的。N/A表示不适用:因为研究者并未给出全部的失败比率。 在研究并购的高失败率时,一些学者(Achtmeyer与Daniell,1988;Rappaport,1979)指出,通过系统规划,成功案例的比例可能显著提高。Deepak K.Datta(1991)指出,这种规划必须包括对现有组织差异的仔细评估,特别是在管理风格差异方面。不幸的是,在实践中,这种分析要么被过分强调,要么重要性被忽视。急于完成并购通常使分析不够完整和成熟(Jemison与Sitkin,1986),组织适应性的考虑在并购中经常扮演一个非常有限的角色(Hirsch,1987;Robino与Demeuse,1985;Schweiger与Ivancevich,1985)。在Egon Zehnder International管理咨询公司最近对101位大公司的CEO和高级经理的调查中,被提到的最普遍的并购失败原因是组织与人员问题。(注:Deepak K.Datta,1991,Organizational fit and acquisition performance:effects of post—acquisition integration,Strategic Management Journal 5,pp281~297.)收购方不能充分地考虑和利用“人的因素”——要么在收购前阶段,要么在合并后阶段。这导致了致命的连锁反应。关于目标公司的不充分的人力资本信息导致混乱的沟通、糟糕的执行,并且不能从关键员工那里得到对组织的承诺。

表1(续)

表1(续)  *按照上表研究,失败率低于50%表明所研究的大部分兼并公司与其同行相比是比较成功的。N/A表示不适用:因为研究者并未给出全部的失败比率。 在研究并购的高失败率时,一些学者(Achtmeyer与Daniell,1988;Rappaport,1979)指出,通过系统规划,成功案例的比例可能显著提高。Deepak K.Datta(1991)指出,这种规划必须包括对现有组织差异的仔细评估,特别是在管理风格差异方面。不幸的是,在实践中,这种分析要么被过分强调,要么重要性被忽视。急于完成并购通常使分析不够完整和成熟(Jemison与Sitkin,1986),组织适应性的考虑在并购中经常扮演一个非常有限的角色(Hirsch,1987;Robino与Demeuse,1985;Schweiger与Ivancevich,1985)。在Egon Zehnder International管理咨询公司最近对101位大公司的CEO和高级经理的调查中,被提到的最普遍的并购失败原因是组织与人员问题。(注:Deepak K.Datta,1991,Organizational fit and acquisition performance:effects of post—acquisition integration,Strategic Management Journal 5,pp281~297.)收购方不能充分地考虑和利用“人的因素”——要么在收购前阶段,要么在合并后阶段。这导致了致命的连锁反应。关于目标公司的不充分的人力资本信息导致混乱的沟通、糟糕的执行,并且不能从关键员工那里得到对组织的承诺。

*按照上表研究,失败率低于50%表明所研究的大部分兼并公司与其同行相比是比较成功的。N/A表示不适用:因为研究者并未给出全部的失败比率。 在研究并购的高失败率时,一些学者(Achtmeyer与Daniell,1988;Rappaport,1979)指出,通过系统规划,成功案例的比例可能显著提高。Deepak K.Datta(1991)指出,这种规划必须包括对现有组织差异的仔细评估,特别是在管理风格差异方面。不幸的是,在实践中,这种分析要么被过分强调,要么重要性被忽视。急于完成并购通常使分析不够完整和成熟(Jemison与Sitkin,1986),组织适应性的考虑在并购中经常扮演一个非常有限的角色(Hirsch,1987;Robino与Demeuse,1985;Schweiger与Ivancevich,1985)。在Egon Zehnder International管理咨询公司最近对101位大公司的CEO和高级经理的调查中,被提到的最普遍的并购失败原因是组织与人员问题。(注:Deepak K.Datta,1991,Organizational fit and acquisition performance:effects of post—acquisition integration,Strategic Management Journal 5,pp281~297.)收购方不能充分地考虑和利用“人的因素”——要么在收购前阶段,要么在合并后阶段。这导致了致命的连锁反应。关于目标公司的不充分的人力资本信息导致混乱的沟通、糟糕的执行,并且不能从关键员工那里得到对组织的承诺。