武汉大学机构用户,欢迎您!

本文阐述了企业高级管理人员股票期权激励计划(ESO)的含义、 作用和形式,分析了在我国现阶段推行该计划的主要困难,提出了几种适合我国企业实情的ESO实施方案和方案流程。

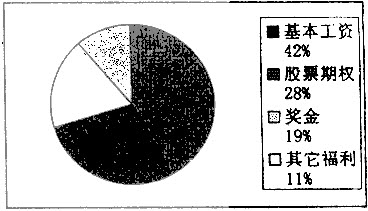

图1 ESO持有者收益的四种情况

图1 ESO持有者收益的四种情况  图2 美国企业高级管理人员收入结构比例图 目前全球排名500家大企业中,至少有89%的企业实行了ESO,美国有一半左右的上市公司使用了ESO作为激励机制, 并在税法和证券法中给予确定,具有法律效应。 ESO 在国外特别是在美国企业实行过程中有十项重要原则和要求: 1)ESO的行权期:一般是5~20年之间, 根据高级管理人员的水平、任期、价值来决定行权期的长短. 2)ESO行权方法:采用现金购买(个人可长期持有)和非现金获取(出售后扣除). 3)ESO行权价格:不得低于赠予日的公平股市价格.其收益要看未来股市情况. 4)ESO行权时际(出售时):ESO 到期或认为股价最高或急需现金或将要离职时. 5)ESO纳税:行权期不交个人所得税,出售时交税要低于现金收入个人所得税. 6)ESO的管理:由董事会成立专门委员会管理, 独立决策、 执行ESO实现和交易结算. 7)ESO所需股票来源:原股东出让部分股份或增发新股预留或到二级市场回购等. 8)不参加ESO的对象:外部董事、持有10%以上表决权资本的董事和高级管理人员. 9)ESO的外部环境:资本市场是有效和完善的;中介机构比较公正;有一套ESO的法规、监管、披露、税务、会计制度; 有较健全的内部治理机制等等. 10)ESO的负面影响:西方企业实践证明ESO并不是万能的,也未必适应所有不同类型的企业,它也有不可回避的负面影响.主要表现为:特别是在行权期后期容易导致高级管理人员片面追求股价上升而产生新的“短期行为”;高级管理人员会片面追求公司业绩而损失一些社会公平;拉大了高级管理人员与普通员工的收入差距;回购股票方式,使企业股东风险加大等.为此有些国家和企业又对ESO进行了补充,陆续推出股票持有计划、受限股票计划、虚拟股票计划、股票增值计划、延期支付计划、特定目标长期激励计划等等. 应当肯定ESO在国外特别是在美国获得了成功, 其中确实有不少精华值得我们去研究、去探索,尤其是我国经济体制改革进入深层次环节时,更要注重微观领域中复杂而核心的问题,ESO 在我国也正在逐步探索和应用.

图2 美国企业高级管理人员收入结构比例图 目前全球排名500家大企业中,至少有89%的企业实行了ESO,美国有一半左右的上市公司使用了ESO作为激励机制, 并在税法和证券法中给予确定,具有法律效应。 ESO 在国外特别是在美国企业实行过程中有十项重要原则和要求: 1)ESO的行权期:一般是5~20年之间, 根据高级管理人员的水平、任期、价值来决定行权期的长短. 2)ESO行权方法:采用现金购买(个人可长期持有)和非现金获取(出售后扣除). 3)ESO行权价格:不得低于赠予日的公平股市价格.其收益要看未来股市情况. 4)ESO行权时际(出售时):ESO 到期或认为股价最高或急需现金或将要离职时. 5)ESO纳税:行权期不交个人所得税,出售时交税要低于现金收入个人所得税. 6)ESO的管理:由董事会成立专门委员会管理, 独立决策、 执行ESO实现和交易结算. 7)ESO所需股票来源:原股东出让部分股份或增发新股预留或到二级市场回购等. 8)不参加ESO的对象:外部董事、持有10%以上表决权资本的董事和高级管理人员. 9)ESO的外部环境:资本市场是有效和完善的;中介机构比较公正;有一套ESO的法规、监管、披露、税务、会计制度; 有较健全的内部治理机制等等. 10)ESO的负面影响:西方企业实践证明ESO并不是万能的,也未必适应所有不同类型的企业,它也有不可回避的负面影响.主要表现为:特别是在行权期后期容易导致高级管理人员片面追求股价上升而产生新的“短期行为”;高级管理人员会片面追求公司业绩而损失一些社会公平;拉大了高级管理人员与普通员工的收入差距;回购股票方式,使企业股东风险加大等.为此有些国家和企业又对ESO进行了补充,陆续推出股票持有计划、受限股票计划、虚拟股票计划、股票增值计划、延期支付计划、特定目标长期激励计划等等. 应当肯定ESO在国外特别是在美国获得了成功, 其中确实有不少精华值得我们去研究、去探索,尤其是我国经济体制改革进入深层次环节时,更要注重微观领域中复杂而核心的问题,ESO 在我国也正在逐步探索和应用.