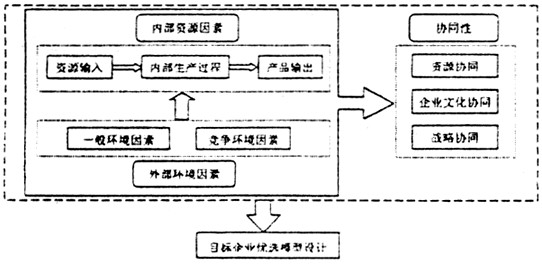

[中图分类号]F271[文献标识码]A[文章编号]1006—012X(2003)—02—0058(04) 企业并购是指在市场机制的作用下,企业通过产权交易获得其他企业产权并企图获得其控制权的经济行为。 在社会化商品生产活动中,企业由于条件、机遇和素质的差异,在竞争中会出现优势和劣势、盈利和亏损的情形。通过并购,对现有社会资源进行重新配置,改变社会生产要素及生产物质手段各个组成部分的存量结构,其比通过积累扩大再生产更有意义。 而在企业高层管理人员看来,通过并购进行企业扩张通常能迅速地进入更广阔的业务范围和市场领域,因此其在实践应用中颇受青睐,无论是当年的波音和麦道合并,还是现在惠普用250亿美元巨资收购康柏,都说明并购行为在使企业迅速进入新市场、利用相关资源、降低经营风险,从而实现企业的经济效益方面具有巨大的吸引力。 企业并购行为自19世纪70、80年代以来的广泛应用,带动了企业并购理论的迅速发展。在解释企业并购理论方面,以企业行为理论、信息经济学、博弈论等理论为基础得到了广泛的发展。但企业并购决策的制定和实施是个极其复杂的过程,在国外,一般的企业并购大约需要2000个左右的主要步骤和1000个左右的非常规决策。20世纪80年代后期,Smoco Canada公司与Dome Petroleum公司间的并购,由80个委员会350人参与。但即使在企业并购中有如此细致的决策过程和广泛的专家参与,主体企业在企业选择过程中也可能会选择错误的目标企业、支付过高的溢价或整合不佳而往往导致失败。综合看来,其主要原因即是主体企业对目标企业给予了不恰当的评价而造成决策失误,因此,企业并购决策中目标企业的正确选择对并购决策的成功具有举足轻重的作用。 一、企业并购决策目标企业选优模型确立程序 从现代国内外学者研究结果来看,有学者认为企业并购行为是企业发展动力的关键一环,可帮助企业在环境变化的促使下重组其资源,这种重组以熊彼特的创新理论为基础,认为企业并购是通过重组企业的内外部资源和以这些资源为基础所构成的制度来完成。国外也有学者认为并购行为为企业改变其组织制度提供资源,其选择被并购企业(以下简称为目标企业)的过程即是对并购企业(以下称为主体企业)和目标企业之间重新整合何种资源进行决策的过程。 本文以以上理论为基础,从企业运作过程中资源利用及影响因素着手,尝试给出企业并购动因的另一种解释方式,并以目标企业与主体企业的协同性为评价标准,从主体企业角度出发对目标企业的优选方式构建理论模型。 对于企业经营中的各影响要素,本文按传统将其划分为内部资源因素和外部环境因素两大类。内部资源因素是指企业内部有形资源和无形资源及其相互影响;而外部环境因素则是为了确定可以使企业受益的机会和企业应当回避的威胁而需要考虑的外部影响因素。 通过对以上两大类因素中各关键因素的分析,从目标企业与主体企业的协同性、资源协同性、企业文化的协同性以及战略协同性的多维角度对各关键因素进行评价,在有多个待选目标企业的条件下利用层次分析和关联分析构建其选优模型。 据此,企业并购决策中目标企业选优模型确立程序如图1所示:

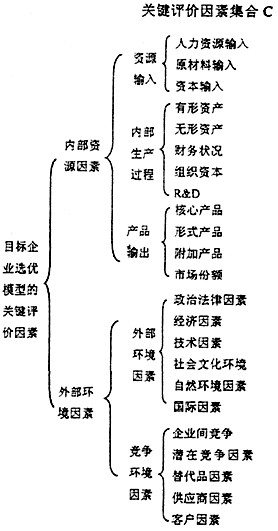

图1 企业并购决策中选优模型设计程序 二、目标企业选优模型的关键评价因素分析 企业并购决策中的因素分析,是指在并购决策中主体企业对目标企业存有的各种可能影响并购计划的实施与结果的关键要素进行搜集、归类、遴选及评价的工作过程。 对于影响企业并购决策的各类因素,在众多的关于企业并购理论的书籍及文章中都有说明。本文在图1分析结果的基础上,对目标企业优选模型中关键评价因素集合C的划分如图2所示。针对其中的关键评价因素,可以把企业并购行为视为在内外部某些决定性影响因素的推动下,主体企业的管理人员为使主体企业获得目标企业的某些稀缺资源或充分利用自身富余资源所进行的经营决策,其最终目的是使得主体企业获得经济利益。

图2 企业并购决策中目标企业选优模型的关键评价因素 三、企业选优评价标准说明 对于以上关键因素,本文以协同效应为基础标准对其进行评价,按照帕克等在《市场营销管理》一书中的理论,协同作用可区分为正协同作用、负协同作用和中性协同作用三种情形。在企业并购决策中,决策者应当考虑在各关键因素的特定组合下正协同作用产生的附加效力或附加效率。此时各关键因素的特定联合作用应大于各组的简单相加。 以下本文从资源协同效应、文化协同效应及战略协同效应出发对以上各关键因素的评价标准给予简要解释。 1.资源协同效应 企业的正常经营中,随着内、外部环境的经营的变化,需要不断的对企业进行重新设置和组织,以保证组织系统在动态过程中的有序化。通过企业并购,可以对企业资源进行整合和再分配,在诸如技术、经营性资产、管理、人力资源、资本、无形资产、市场份额等方面形成资源的协同效应。

图1 企业并购决策中选优模型设计程序 二、目标企业选优模型的关键评价因素分析 企业并购决策中的因素分析,是指在并购决策中主体企业对目标企业存有的各种可能影响并购计划的实施与结果的关键要素进行搜集、归类、遴选及评价的工作过程。 对于影响企业并购决策的各类因素,在众多的关于企业并购理论的书籍及文章中都有说明。本文在图1分析结果的基础上,对目标企业优选模型中关键评价因素集合C的划分如图2所示。针对其中的关键评价因素,可以把企业并购行为视为在内外部某些决定性影响因素的推动下,主体企业的管理人员为使主体企业获得目标企业的某些稀缺资源或充分利用自身富余资源所进行的经营决策,其最终目的是使得主体企业获得经济利益。

图1 企业并购决策中选优模型设计程序 二、目标企业选优模型的关键评价因素分析 企业并购决策中的因素分析,是指在并购决策中主体企业对目标企业存有的各种可能影响并购计划的实施与结果的关键要素进行搜集、归类、遴选及评价的工作过程。 对于影响企业并购决策的各类因素,在众多的关于企业并购理论的书籍及文章中都有说明。本文在图1分析结果的基础上,对目标企业优选模型中关键评价因素集合C的划分如图2所示。针对其中的关键评价因素,可以把企业并购行为视为在内外部某些决定性影响因素的推动下,主体企业的管理人员为使主体企业获得目标企业的某些稀缺资源或充分利用自身富余资源所进行的经营决策,其最终目的是使得主体企业获得经济利益。  图2 企业并购决策中目标企业选优模型的关键评价因素 三、企业选优评价标准说明 对于以上关键因素,本文以协同效应为基础标准对其进行评价,按照帕克等在《市场营销管理》一书中的理论,协同作用可区分为正协同作用、负协同作用和中性协同作用三种情形。在企业并购决策中,决策者应当考虑在各关键因素的特定组合下正协同作用产生的附加效力或附加效率。此时各关键因素的特定联合作用应大于各组的简单相加。 以下本文从资源协同效应、文化协同效应及战略协同效应出发对以上各关键因素的评价标准给予简要解释。 1.资源协同效应 企业的正常经营中,随着内、外部环境的经营的变化,需要不断的对企业进行重新设置和组织,以保证组织系统在动态过程中的有序化。通过企业并购,可以对企业资源进行整合和再分配,在诸如技术、经营性资产、管理、人力资源、资本、无形资产、市场份额等方面形成资源的协同效应。

图2 企业并购决策中目标企业选优模型的关键评价因素 三、企业选优评价标准说明 对于以上关键因素,本文以协同效应为基础标准对其进行评价,按照帕克等在《市场营销管理》一书中的理论,协同作用可区分为正协同作用、负协同作用和中性协同作用三种情形。在企业并购决策中,决策者应当考虑在各关键因素的特定组合下正协同作用产生的附加效力或附加效率。此时各关键因素的特定联合作用应大于各组的简单相加。 以下本文从资源协同效应、文化协同效应及战略协同效应出发对以上各关键因素的评价标准给予简要解释。 1.资源协同效应 企业的正常经营中,随着内、外部环境的经营的变化,需要不断的对企业进行重新设置和组织,以保证组织系统在动态过程中的有序化。通过企业并购,可以对企业资源进行整合和再分配,在诸如技术、经营性资产、管理、人力资源、资本、无形资产、市场份额等方面形成资源的协同效应。