武汉大学机构用户,欢迎您!

大批优秀的中国科技创新型企业赴美上市融资,使得本土优质上市资源流失,值得我国资本市场进行深刻反思。海外资本市场对于股权结构的包容性是吸引科技创新型企业的重要原因。本文基于京东和阿里巴巴这两家实行双层股权结构并在美国上市的科技创新型企业的典型案例,研究科技创新型企业主动选择双层股权结构的影响因素及其效果。本文研究发现,科技创新型企业的成长周期及融资特征、IPO前创始人团队与投资者之间力量博弈是企业选择双层股权结构的重要因素。京东和阿里巴巴通过实行双层股权结构,使得创始人团队树立的企业信条和企业文化得以延续,较好地解决了企业战略的制订和企业管理层选聘和传承的治理问题,能有效抵制对公司的恶意收购。在新股发行注册制改革及“大众创业、万众创新”的宏观背景下,探讨双层股权结构在中国的适用性具有重要的实践意义。

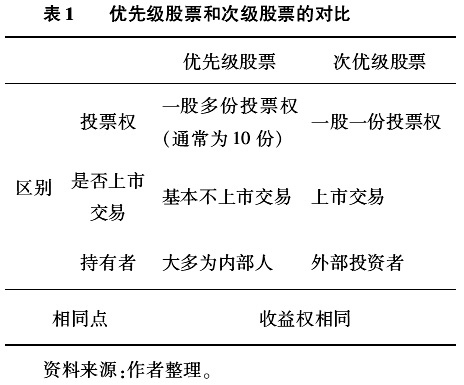

现有对双层股权结构的研究理论主要从抵御收购、股票价值低估、代理成本、管理层薪酬、机构投资者及外部投资者保护等角度展开,探讨双层股权结构对于公司及资本市场的影响。但是,已有研究主要是基于美国和欧洲等发达国家的研究,缺乏对转型经济国家对于双层股权结构的需求及实施效果的深入探讨。特别是由于中国法律制度中对于“同股同权”的严格规定,以中国为背景的双层股权结构研究主要停留在法律层面的适用性探讨阶段,对于中国企业如何应用双层股权结构及其经济效果鲜有涉及。相比美国和欧洲的金融体系和企业,转型经济国家面临的制度环境与发达国家存在很大差异[1],制度环境的差异也可能导致企业选择双层股权结构的影响因素和经济效果具有显著不同。因此,基于美国和欧洲企业获得的研究结论可能无法很好解释中国企业双层股权结构的需求和实施现状。 现阶段,我国资本市场已形成多层次的市场格局——主板、中小板、创业板、新三板共存,能够为不同生命周期的企业提供全方位的融资机会。更为重要的是破冰多年的审核制即将改为公司上市的注册制,新股发行注册制取消了强制性的盈利指标限制,降低了企业的上市门槛,使得一部分前景良好但尚未盈利的新兴产业公司有望上市融资,增强了资本市场在资源配置中的作用,有利于拓宽中小企业和新兴产业的融资渠道。这也标志着不同类型的公司会选择不同的融资市场,也应该有权选择不同的股权结构及公司治理模式。因此,研究双层股权结构具有重要的实践意义。 北京京东世纪商贸有限公司(简称“京东”)于2014年5月在美国纳斯达克股票交易所挂牌交易(NASDAQ:JD),上市伊始便实行双层股权结构。阿里巴巴于2014年9月在美国纽约证券交易所挂牌交易,并在双层股权结构的基础上设立创新型的“湖畔合伙人制度”。作为中国科技创新型企业海外上市的典型代表,京东和阿里巴巴的制度创新为我们提供了很好的研究案例来分析中国企业主动选择双层股权结构的主要影响因素及其效果。 本文采取案例研究和理论分析相结合的方法,从企业特征、融资环境和宏观环境等维度来分析科技创新型企业主动选择双层股权结构的内在机理、影响因素及其经济效果。在案例研究的基础上,进一步提炼转型经济国家科技创新型企业实现双层股权结构的需求及条件,以及制度层面尚可优化及改进的方式,为转型经济国家的双层股权结构实践提供有益的理论借鉴,并将以中国为背景的双层股权结构研究由法律层面的适用性探讨阶段进一步延伸至中国企业为何主动选择该制度以及具体的实施效果层面,以期完善以双层股权结构为代表的新型股权设计模式的理论研究框架。 1 相关研究综述 1.1 双层股权结构的应用与实践 双层股权结构作为一种特殊的股权结构设计模式,在世界很多国家获得了法律保护和制度认可。双层股权结构在美国、加拿大、德国、丹麦、挪威等国家较为普遍。纽约证券交易所和纳斯达克股票交易所均允许上市公司采用这样的股权结构。由于双层股权结构可以使创始人及其他大股东在公司上市后仍能保留足够的表决权来控制公司,因此受到诸多上市公司的欢迎,包括谷歌(Google)、脸书(Facebook)、纽约时报(New York Times)等著名公司均采用双层股权结构。从1990年1月至1994年5月,共有约7%的美国IPO公司采用双层股权结构方案,其市场价值约占同期上市公司总量的约11%。而从1994年6月到1998年10月,约有12%的IPO公司采用双层股权结构,且这些公司的IPO市场价值约占同期上市公司总量的31%[2]。随着更多的新型公司采用这种特殊的股权设计,双层股权结构的重要性在美国市场上愈显重要,截至2010年约有6%的美国上市公司采用了双层股权结构,约占所有上市公司市值的8%[3]。然而,双层股权结构在我国并不受到法律的认可和保护,我国《公司法》始终坚持“同股同权”制度①。中外对于双层股权结构认可程度的差异也构成中国企业竞相海外上市的一个主要原因。

现有对双层股权结构的研究理论主要从抵御收购、股票价值低估、代理成本、管理层薪酬、机构投资者及外部投资者保护等角度展开,探讨双层股权结构对于公司及资本市场的影响。但是,已有研究主要是基于美国和欧洲等发达国家的研究,缺乏对转型经济国家对于双层股权结构的需求及实施效果的深入探讨。特别是由于中国法律制度中对于“同股同权”的严格规定,以中国为背景的双层股权结构研究主要停留在法律层面的适用性探讨阶段,对于中国企业如何应用双层股权结构及其经济效果鲜有涉及。相比美国和欧洲的金融体系和企业,转型经济国家面临的制度环境与发达国家存在很大差异[1],制度环境的差异也可能导致企业选择双层股权结构的影响因素和经济效果具有显著不同。因此,基于美国和欧洲企业获得的研究结论可能无法很好解释中国企业双层股权结构的需求和实施现状。 现阶段,我国资本市场已形成多层次的市场格局——主板、中小板、创业板、新三板共存,能够为不同生命周期的企业提供全方位的融资机会。更为重要的是破冰多年的审核制即将改为公司上市的注册制,新股发行注册制取消了强制性的盈利指标限制,降低了企业的上市门槛,使得一部分前景良好但尚未盈利的新兴产业公司有望上市融资,增强了资本市场在资源配置中的作用,有利于拓宽中小企业和新兴产业的融资渠道。这也标志着不同类型的公司会选择不同的融资市场,也应该有权选择不同的股权结构及公司治理模式。因此,研究双层股权结构具有重要的实践意义。 北京京东世纪商贸有限公司(简称“京东”)于2014年5月在美国纳斯达克股票交易所挂牌交易(NASDAQ:JD),上市伊始便实行双层股权结构。阿里巴巴于2014年9月在美国纽约证券交易所挂牌交易,并在双层股权结构的基础上设立创新型的“湖畔合伙人制度”。作为中国科技创新型企业海外上市的典型代表,京东和阿里巴巴的制度创新为我们提供了很好的研究案例来分析中国企业主动选择双层股权结构的主要影响因素及其效果。 本文采取案例研究和理论分析相结合的方法,从企业特征、融资环境和宏观环境等维度来分析科技创新型企业主动选择双层股权结构的内在机理、影响因素及其经济效果。在案例研究的基础上,进一步提炼转型经济国家科技创新型企业实现双层股权结构的需求及条件,以及制度层面尚可优化及改进的方式,为转型经济国家的双层股权结构实践提供有益的理论借鉴,并将以中国为背景的双层股权结构研究由法律层面的适用性探讨阶段进一步延伸至中国企业为何主动选择该制度以及具体的实施效果层面,以期完善以双层股权结构为代表的新型股权设计模式的理论研究框架。 1 相关研究综述 1.1 双层股权结构的应用与实践 双层股权结构作为一种特殊的股权结构设计模式,在世界很多国家获得了法律保护和制度认可。双层股权结构在美国、加拿大、德国、丹麦、挪威等国家较为普遍。纽约证券交易所和纳斯达克股票交易所均允许上市公司采用这样的股权结构。由于双层股权结构可以使创始人及其他大股东在公司上市后仍能保留足够的表决权来控制公司,因此受到诸多上市公司的欢迎,包括谷歌(Google)、脸书(Facebook)、纽约时报(New York Times)等著名公司均采用双层股权结构。从1990年1月至1994年5月,共有约7%的美国IPO公司采用双层股权结构方案,其市场价值约占同期上市公司总量的约11%。而从1994年6月到1998年10月,约有12%的IPO公司采用双层股权结构,且这些公司的IPO市场价值约占同期上市公司总量的31%[2]。随着更多的新型公司采用这种特殊的股权设计,双层股权结构的重要性在美国市场上愈显重要,截至2010年约有6%的美国上市公司采用了双层股权结构,约占所有上市公司市值的8%[3]。然而,双层股权结构在我国并不受到法律的认可和保护,我国《公司法》始终坚持“同股同权”制度①。中外对于双层股权结构认可程度的差异也构成中国企业竞相海外上市的一个主要原因。