武汉大学机构用户,欢迎您!

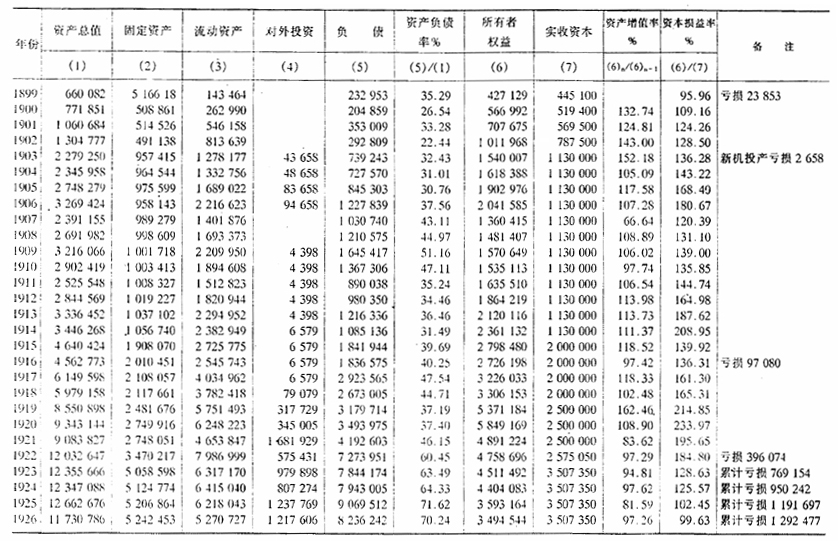

从上述分析可以看出,仅以资本额作为反映企业拥有资产的经济参数,是有欠缺的。资本额只代表出资者对企业投入资本的数额,而且有的注册资本额(法定资本)与实收资本(实际投入资本)也有较大差距。从内涵看,它既不能反映投入资本增值或贬损的情况,也没有区分固定资本和流动资本,不便于对企业的财务变动状况作进一步分析。从宏观经济角度看,仅仅统计累加的企业资本额,用以反映一个国家一个地区民族资本工业的总量规模,反映传统产业与近代产业、农工商业之间的比例关系,以及衡量国民收入的投入产出比率等等,也是局限的。事实上,在投入资本的基础上,企业和产业部门还通过各种渠道、方式吸引社会资本流入,从而调动相应的资源投入生产经营。相对来说,新兴的近代产业集聚和吸引资本的能力,要强于传统产业。这应当而且可以通过计量分析研究来加以判断。 毫无疑问,大生一厂资产总值大于实收资本,是企业在营运中以负债形式借入了一部分资本。在前期,大生的负债增加基本上是与生产经营的扩大和资产总值的增长相同步的,平均负债在100—200万两,资产负债率大体为30—50%。以1906年为例分析负债结构,其中从银钱业调汇各款103.61万两,占负债的87.21%;董事、执事、职员分得红利留存企业7.90万两,占6.65%;应付利息等7.30万两,占6.14%。这一类短期负债,在企业主要用作流动资金周转。1922年以后,大生一厂的负债大幅度增加,其中有一部分转而用于证券投资。负债额由1915—1920年的平均265.81万两,猛增到1921—1926年的平均743.66万两;资产负债率也达到60%以上,甚至突破70%。以1923年为例,负债中以不动产押款押租162.30万两,占20.69%;以花纱布押款144.89万两,占18.47%;以证券押款145.13万两,占18.50%;各企业、商号存款287.22万两,占36.62%;股东、董事、职员等暂记存款44.87万两,占5.72%[②b]。负债总额为资本额的2.44倍。这意味着企业的资金周转相当困难,企业的偿债能力和获利能力均处于较低水平。 显然,企业通过负债借入资本,是扩大生产经营的一个重要门径。特别是近代中国民族资本企业,由于资本原始积累极为薄弱,不能完全依靠企业自有资本来拓展经营,通过各种形式向银钱业借款,面向社会筹集资本,是必不可免的。但是,企业负债过大,一方面增加利息支出,增加产品成本,削弱市场竞争能力,直接间接地减少企业盈利;另一方面也加大经营风险,一旦经营失利,沉重的债务负担就可能使企业陷于泥淖而不能自拔。从宏观角度看,银钱业借助信用手段,集聚社会闲散资金投向工商业,有助于民族资本工商业扩大生产经营规模,增强实力。工商业回过来也对银钱业投资、存款。在一般意义上说,民族金融资本与民族产业资本相互渗透,相辅相成,研究中不应把两者绝对对立起来。当然,银钱业与工厂企业也有相互矛盾的一面,其较多地表现为银钱业通过高利息盘剥工业企业,以及通过索债对工业企业进行监管、接管。金融资本对产业资本的推动、助长和制约、控制,应是近代经济史研究的一个重要课题。

从上述分析可以看出,仅以资本额作为反映企业拥有资产的经济参数,是有欠缺的。资本额只代表出资者对企业投入资本的数额,而且有的注册资本额(法定资本)与实收资本(实际投入资本)也有较大差距。从内涵看,它既不能反映投入资本增值或贬损的情况,也没有区分固定资本和流动资本,不便于对企业的财务变动状况作进一步分析。从宏观经济角度看,仅仅统计累加的企业资本额,用以反映一个国家一个地区民族资本工业的总量规模,反映传统产业与近代产业、农工商业之间的比例关系,以及衡量国民收入的投入产出比率等等,也是局限的。事实上,在投入资本的基础上,企业和产业部门还通过各种渠道、方式吸引社会资本流入,从而调动相应的资源投入生产经营。相对来说,新兴的近代产业集聚和吸引资本的能力,要强于传统产业。这应当而且可以通过计量分析研究来加以判断。 毫无疑问,大生一厂资产总值大于实收资本,是企业在营运中以负债形式借入了一部分资本。在前期,大生的负债增加基本上是与生产经营的扩大和资产总值的增长相同步的,平均负债在100—200万两,资产负债率大体为30—50%。以1906年为例分析负债结构,其中从银钱业调汇各款103.61万两,占负债的87.21%;董事、执事、职员分得红利留存企业7.90万两,占6.65%;应付利息等7.30万两,占6.14%。这一类短期负债,在企业主要用作流动资金周转。1922年以后,大生一厂的负债大幅度增加,其中有一部分转而用于证券投资。负债额由1915—1920年的平均265.81万两,猛增到1921—1926年的平均743.66万两;资产负债率也达到60%以上,甚至突破70%。以1923年为例,负债中以不动产押款押租162.30万两,占20.69%;以花纱布押款144.89万两,占18.47%;以证券押款145.13万两,占18.50%;各企业、商号存款287.22万两,占36.62%;股东、董事、职员等暂记存款44.87万两,占5.72%[②b]。负债总额为资本额的2.44倍。这意味着企业的资金周转相当困难,企业的偿债能力和获利能力均处于较低水平。 显然,企业通过负债借入资本,是扩大生产经营的一个重要门径。特别是近代中国民族资本企业,由于资本原始积累极为薄弱,不能完全依靠企业自有资本来拓展经营,通过各种形式向银钱业借款,面向社会筹集资本,是必不可免的。但是,企业负债过大,一方面增加利息支出,增加产品成本,削弱市场竞争能力,直接间接地减少企业盈利;另一方面也加大经营风险,一旦经营失利,沉重的债务负担就可能使企业陷于泥淖而不能自拔。从宏观角度看,银钱业借助信用手段,集聚社会闲散资金投向工商业,有助于民族资本工商业扩大生产经营规模,增强实力。工商业回过来也对银钱业投资、存款。在一般意义上说,民族金融资本与民族产业资本相互渗透,相辅相成,研究中不应把两者绝对对立起来。当然,银钱业与工厂企业也有相互矛盾的一面,其较多地表现为银钱业通过高利息盘剥工业企业,以及通过索债对工业企业进行监管、接管。金融资本对产业资本的推动、助长和制约、控制,应是近代经济史研究的一个重要课题。